(本文作者薛洪言,星图金融研究院副院长)

本周以来,A股急涨之后的回调正接近尾声,市场进入牛市第二阶段。这一阶段,属于“牛市在犹豫中成长”,有犹豫就有分歧,有分歧就有筹码交换。经过充分的筹码交换,看空的投资者逐渐离场,筹码更多集中在乐观投资者手中,为新一轮快速上涨行情积蓄力量。

这段时期,市场整体走势偏震荡,投资者不可忽视短期涨跌,仔细梳理牛市逻辑,寻找并提前布局新一轮行情的上涨主线。

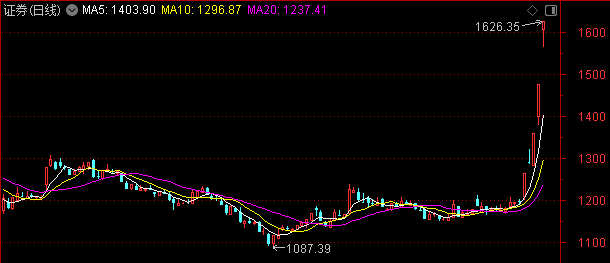

9月24日-10月8日,市场处于急涨阶段。6个交易日内,上证指数累计上涨27%,高点逼近3700点;更具弹性的科创50、创业板指分别上涨66.6%和59.2%,赚钱效应十分显著。

10月9日-10月11日,市场处于回调阶段。3个交易日内,上证指数、创业板指、科创50分别下跌7.8%、17.6%和12.2%,分别跌去前期涨幅的37%、44%和33%,调整基本到位。

10月14日以来,市场进入震荡洗牌阶段,多空分歧增大,涨涨跌跌,但成交量仍处于高位,筹码充分交换。在一揽子政策支撑下,经济基本面反转预期仍占主流,对A股形成下限支撑,下跌有底;同时,三季报进入密集披露期,强预期与弱现实的组合重现,现实中各类问题仍待时间化解,叠加美国大选临近(北京时间11月6日出结果),外围不确定性增大,短期内A股也很难再现大涨行情。

接下来这段时期,指数宽幅震荡是大概率事件。这一时期,投资者应认真梳理牛市逻辑和领涨主线,趁市场调整期的交易窗口,优化持仓结构,逐步向牛市主线品种靠拢。

怎么提前预判牛市主线呢?可以从下面三个维度着手。

一看市场信号。通常来说,在震荡阶段表现强势的板块,更有可能成为新一轮上涨行情的主线。投资者可通过解析市场给出的信号,更好地判断谁是下一轮行情的领涨主线。

就本周前四个交易日看,主要是TMT、地产链领涨,计算机(5.46%)、传媒(5.12%)、国防军工、银行、建筑装饰、建筑材料等板块涨幅靠前。TMT领涨,更大概率属于资金对牛市中长线品种的提前布局,结合历史看,只要牛市来临,TMT就不会缺席;地产链涨幅靠前,则与地产止跌企稳预期强化有关。

领跌板块以大消费、能源资源以及前期涨幅较大板块为主,具体看,食品饮料(-6%)、美容护理(-3.76%)、石油石化、电力设备、医药生物、家用电器等跌幅靠前。

不过,短短几天的涨跌不能说明什么,应继续观察一段时间。

二看行业基本面。三季报公布在即,短期看,三季报业绩亮眼或出现拐点迹象的板块,均有更大概率获得资金青睐。

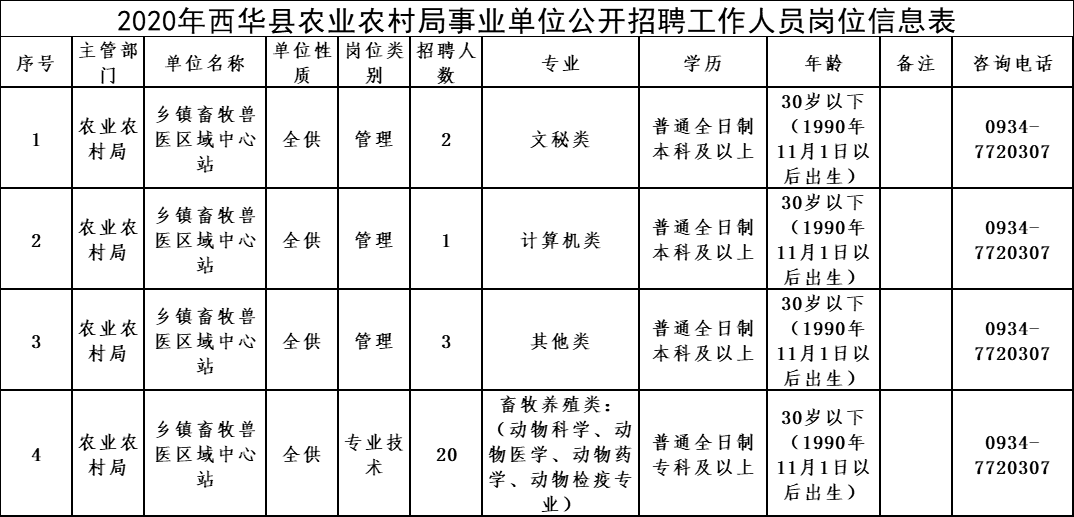

结合三季报业绩预告看,生猪养殖、证券、保险、电子、贵金属、汽车产业链等均有望取得不错表现。结合万得一致预期看,农林牧渔、计算机、电子、社会服务、商贸零售、国防军工、汽车等板块2024年净利润预期同比增速均超过30%,可重点关注。

此外,此次政策大礼包聚焦于稳地产、地方化债,金融地产板块直接受益,短期仍存在估值修复空间。尤其非银金融,业绩与市场行情高度绑定,估值修复可以走得更远。

中期看,若经济基本面确定性反转,各路资金加速涌入股市,届时,高弹性且符合产业升级方向的新质生产力相关板块,绝对不会缺席,有较大概率成为后半程领涨主线,包括但不限于AI、半导体、计算机、传媒、医药生物以及新能源车、电力设备、国防军工等方向。

三看增量资金偏好。展望本轮牛市行情,险资、养老金等长线资金,以及居民储蓄入市有望成为重要的增量资金来源。

就险资来说,结合历史持仓看,更偏好非银金融、银行板块,二者合计占比超过80%,其次为公用事业、食品饮料等。整体看,险资、养老金等长线资金更偏爱高股息,叠加A股优质公司回报股东意识增强,以及央行回购增持再贷款工具的推出,更多行业将具备高分红特征,长线资金持仓结构有望更加多元化。

居民储蓄入市,相当大比例仍会通过权益基金间接入市,就公募基金历史持仓看,更偏好电子、生物医药、电力设备、食品饮料等赛道板块。在9月24日国新办新闻发布会上,证监会主席吴清在大力发展权益类公募基金中提到要更好服务国家战略和新质生产力发展。预计未来,新质生产力方向也将成为公募基金持仓重点。

此外,在增量资金涌入过程中,沪深300、中证A50、中证A500等宽基ETF有望成为重要载体,各行业龙头个股,将显著受益于增量资金指数化进程。

综上判断,站在短期视角,金融地产等政策受益板块,以及TMT、军工、汽车链等业绩有望触底板块,均有望取得不错表现。

站在整个牛市周期看,高弹性、高想象空间、高政策扶持度的新质生产力相关板块,有较大概率成为领涨主线;同时,受益于长线资金入市和被动指数基金规模扩围,各行业龙头个股也有望取得不错的投资收益。

本文仅代表作者观点。